暗号資産市場を変えた瞬間

2024年1月10日は、暗号資産業界全体にとっての転換点となった。

10年にわたる却下と法廷闘争の末、米国証券取引委員会(SEC)はついに現物ビットコインETFの上場と取引を承認した:

これにより米国投資家は初めて、暗号資産取引所やコールドウォレット、自己管理の技術的リスクなしに、通常の証券口座を通じてビットコインを購入できるようになった。

1年半後の状況は驚くべきものだ。2025年10月までに、ブラックロックのIBITは運用資産(AUM)1,000億ドルに達し、史上最速で成長したETFとなった。比較のため、前記録保持者であるVOOがこの水準に達するまでに要した日数は2,011日であったのに対し、IBITは約435日で達成したのである。

なぜ今これが重要なのか

2025~2026年、市場を定義する3つの強力なトレンド:

- 機関投資家の資金が大量流入している。 ハーバード大学などの大学基金、年金基金、資産運用会社が規制対象商品を通じて積極的に暗号資産へのエクスポージャーを増やしている。

- 流動性が臨界点に達した。 全ビットコインETFの総運用資産は1,600億ドルを超え、深くて効率的な市場を形成している。

- イーサリアムが参入した。 2024年7月の現物イーサリアムETF上場で、投資の入り口はビットコインをはるかに超えて拡大した。

ウォール街の内側を退屈な部分抜きで見

空港ラウンジを想像してほしい。左側にはミームを掲げる暗号資産コミュニティが、右側には秘密鍵の話を聞くと蕁麻疹が出るネクタイ姿のファンドマネージャーが座っている。

現物ETFは両者を隔てるガラスの扉だ。

頭の中でシードフレーズを暗記したり、「今日はどの取引所がメンテナンス中か」というゲームに興じる必要はない。単にティッカーを購入するだけだ。

一方、舞台裏では大人たち——認可参加者——がETFの株式を実際のBTCやETHと交換し、価格をNAV(純資産価値)に近づける。

ここには魔法などない——単なる物流だ。

ETFが優れているのは「簡単」だからではない。透明性があるからだ:手数料は明確、保管は規制され、報告は公開される。

通勤電車でビジネスクラス席を選ぶようなもの:暗号資産の世界を横断する旅路は同じだが、座席は快適——しかも車掌があなたの秘密鍵を要求することはない。

本ガイドでは、現物暗号資産ETFを賢く活用して収益性のある戦略を構築する方法、追跡すべき指標、初心者が陥りがちな失敗を回避する方法を解説する。

現物暗号資産ETFとは何か?他の金融商品との違い

現物ETF(上場投資信託)とは、デリバティブではなく実際の暗号資産を保有するファンドです。

IBITの1口を購入すると、機関向け保管に預けられた1,000,000 BTCの一部を間接的に所有することになります。

構造上の主要プレイヤー:

- 投資家 — 証券会社を通じてETFの売買を行う。

- 認可参加者(AP) — 株式の発行・償還を行う大規模なマーケットメイカー。

- カストディアン — 暗号資産を保管(例:IBITの場合はCoinbase Custody)。

- 信託構造 — 法的に資産を所有し、NAV(純資産価値)を管理。

発行/償還プロセス

- 需要増加時 → APが現金預託 → ファンドがBTC/ETH購入 → 新規株式発行。

- 需要減少時 → APが株を返還 → ファンドがBTC/ETHを売却 → 株が償還される。

この仕組みによりETF価格は原資産の真の価値(NAV)に近接し、プレミアムやディスカウントを最小限に抑える。

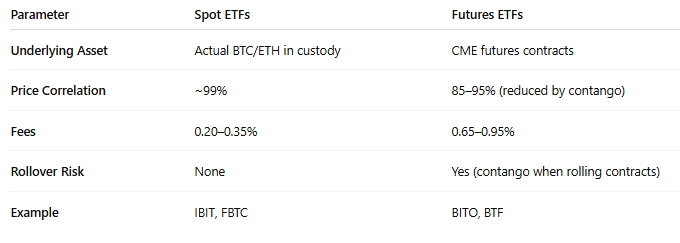

なぜ先物ではなく現物?

2024年以前、米国には先物ベースのビットコインETF(2021年上場)のみが存在した。これにはいくつかの問題があった:

- コンタンゴ:先物契約がスポット価格より高価で、ロールオーバー時にリターンを蝕む。

- 運用複雑性:契約を絶えず更新する必要性。

- 追加コスト:各ロール時の取引所手数料とスリッページ。

現物ETFは実資産を直接保有することでこれらの問題を解決する。IBITとビットコインの価格相関は約99%に達し、ほぼ完璧なエクスポージャー手段となる。

現物型と先物型暗号資産ETFの違い:

現物型ETFは原資産を直接所有するシンプルな形態。先物型ETFは合成商品であり、隠れたロールコスト、高いボラティリティ、場合によってはトラッキングエラーを伴う。

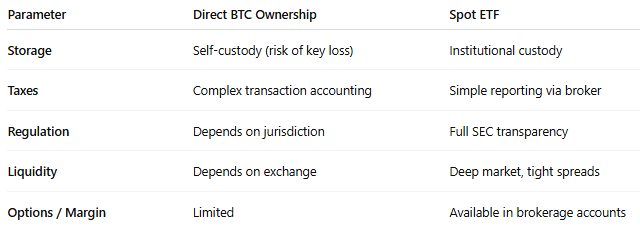

直接所有に対する現物型暗号資産ETFの優位性

- 秘密鍵リスクやウォレット管理が不要。

- 完全に規制された保管と監査。

- 高い流動性と証券口座経由の簡単な参入。

- 機関投資家レベルの透明性と税務報告。

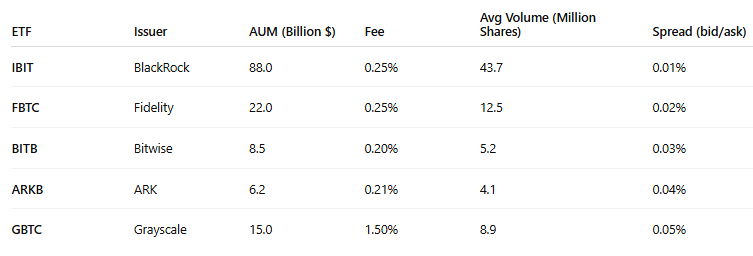

主要市場プレイヤー

ビットコインETF:巨人たちと挑戦者たち

- ブラックロック IBIT — 圧倒的なリーダー。

- 運用資産総額(AUM):775億ドル超(2025年半ば時点)

- 過去最高の日次流入額:2025年10月初旬に11億9000万ドル

- 手数料:年率0.25%

- 取引高:1日あたり40~50億ドル

- ビッド/アスクスプレッド:0.01%(業界最高水準)

- カストディアン:コインベース・カストディ

- フィデリティ FBTC — 強力な競合。

- 運用資産総額(AUM):約220億ドル

- 手数料:年率0.25%

- 強み:フィデリティの巨大な個人投資家基盤。

- グレイスケール GBTC — 歴史的な重鎮。

- ETF承認前は最大規模の暗号資産信託。

- 手数料:年率1.5%(多くの投資家にとって高すぎる)。

- 結果:手数料による大規模な資金流出。

- 解決策:0.15%の手数料でミニ信託を立ち上げ。

- ARK ARKB, Bitwise BITB, VanEck HODL — 競争力のある手数料で参入する小規模ニッチプレイヤー。

イーサリアムETF:若いが急成長するセグメント

現物ETH ETFは2024年7月に米国で取引開始。流動性はビットコインより依然小さいが、成長は加速中。

- ブラックロック ETHA — 市場支配は継続。 2025年8月14日、ETH Aは1日で5億1970万ドルを集めた——ETH ETF総流入額6億3960万ドルのうち。

- フィデリティ FETH — 堅調な第2位。

- グレイスケール ETHE — 依然として高い手数料(2.5%)が負担。

- VanEck ETHV、Bitwise ETHW — 低コスト構造の小型ファンド。

基本を逃さないために、基礎から始めよう:Crypto Academyに登録し、無料コース「暗号資産:初心者から上級投資家へ」にアクセス → https://academy.gomining.com/courses/bitcoin-and-mining

現物暗号資産ETFの活用法:実践的戦略

戦略1:コア保有(基本エクスポージャー)

初心者および中級投資家向け、1年単位の投資期間

仕組み:

- ポートフォリオの5~15%を暗号資産エクスポージャーに割り当てる。

- DCA(ドルコスト平均法)を活用 — 毎週または毎月、固定額を購入する。

- 四半期ごとにリバランスし、目標比率を維持する。

例:

- 70% IBIT(ビットコイン=「デジタルゴールド」として)

- 30% ETHA(イーサリアム=DeFi/スマートコントラクトへのエクスポージャーとして)

効果の根拠:

過去10年間でビットコインは8回、金やS&P500を上回るパフォーマンスを記録。

監視ツール:

戦略2:戦術的ローテーション BTC ↔ ETH 経験豊富なトレーダー向け、3ヶ月以上の時間軸

相対的な強さに応じてビットコインとイーサリアム間で資本をローテーションさせる考え方。

主要指標: the ETH/BTCペア

- ETH/BTCが上昇 → イーサリアムがアウトパフォーム → ETHA比率を増加

- ETH/BTCが下落 → ビットコインが主導 → IBITの割合を増やす。

過去のパターン:

イーサリアムが主導する傾向がある局面:

- 強気相場(アルトコインシーズン)

- DeFi/NFT活動の成長期

- アップグレード後の局面(例:2025年4月の「Pectra」アップグレード)

ビットコインが優位を示す局面:

- 弱気相場(安全資産への逃避)

- マクロ経済の不確実性が高まる時期

- アルトコインに対する規制圧力が高まる時期

戦略3:プレミアム/ディスカウント裁定取引

上級トレーダー向け、短期視点

ETFの株式は公開市場で取引され、NAV(純資産価値)からわずかに乖離することがあります。

- プレミアム(価格>NAV):市場過熱 → 利益確定のシグナルの可能性。

- ディスカウント(価格<NAV):割安 → 潜在的なエントリーポイント。

IBITは高い流動性により、通常NAVに対し−0.17%のわずかなディスカウントと0.01%のビッド/アスクスプレッドで取引される。

重要:マーケットメイカーの存在により、大幅な乖離(>1%)は稀。大きなディスカウントを確認した場合、ニュース背景と流動性を確認してからエントリーすること。

戦略4:DeFiを組み合わせたハイブリッドモデル(上級者向け)

DeFiに精通し、高いリスク許容度を持つ投資家向け

配分:

- 70% — ベースエクスポージャーとして現物ETF(IBIT + ETHA)

- 30% — 信頼できるDeFiプロトコルにおける担保としてラップ資産(WBTC、 stETH)

メリット:

- ETFは自己管理リスクなしに規制されたエクスポージャーを提供する。

- DeFiは貸付・ステーキングで収益を追加。

- TradFiとDeFiの分散投資。

リスク:

- スマートコントラクトの脆弱性・バグ。

- ボラティリティ時の清算リスク。

- DeFiプロトコルへの規制制限。

モニタリング:

DeFiLlamaでプロトコルのTVL(総ロック価値)を追跡。流動性急減やTVL低下のプロジェクトは回避。

リスクと管理手法

- 原資産のボラティリティ ビットコインとイーサリアムは依然として高ボラティリティ。30~50%の下落も珍しくない。

- 総ポートフォリオの5~10%以内にエクスポージャーを抑制。

- DCA(ドルコスト平均法)で平均購入単価を平準化。

- ストップロス注文は戦術的ポジションに限定。

- 規制リスク BTC ETFのSEC承認は裁判敗訴後にようやく実現。他の資産(例:ソラナ、XRP)に関する今後の判断は不透明。

- 資産と発行体で分散投資を。

- 世界の規制動向を注視。

- 規制対象商品(ブラックロック、フィデリティ)を優先。

- 保管・運営リスク 機関向け保管業者でも技術的・セキュリティ上の問題が発生する可能性あり。

- 各ファンドの目論見書を読み、その安全対策を理解すること。

- 発行体間で分散投資すること。

- インシデントに関する公開報告に警戒を怠らないこと。

- トラッキングエラーと手数料 長期間では、手数料がリターンを蝕む。

- 低手数料ファンド(0.25~0.35%)を選択すること。

- 旧式商品(旧GBTCなど)を避けること。

- 公開ETFデータベースで比較する。

解決策:

低手数料のファンドを選択 — 0.25~0.35%が許容範囲。

時代遅れの商品は避ける — GBTCは最初だったが最良ではない。

アグリゲーターで比較 — ETF.comとMorningstarは全パラメータを表示。

ミニケース:市場シグナルの読み方

ケース1:強力な資金流入+ステーブルコイン成長

状況:2025年10月6日、ビットコインETFは1日で12億1000万ドルの資金流入を記録。総取引高65億ドルのうち、IBITが49億ドルを占めた。同時に、ステーブルコインの時価総額は週間で50億ドル増加。

解釈:

- 機関投資家の需要が高い(資金流入で確認済み)。

- 個人投資家が買い準備中(ステーブルコイン増加)。

- 市場流動性が増加中。

対応策:

- 強気シナリオ:ポジション維持または増加。

- リスク管理:直近高値から–15%付近に損切り設定。

- モニタリング:今後3~5日間の資金流入継続を注視。

ケース2:資金流入は好調だがMVRV-Zが危険圏

状況:

ETFは日次で3~5億ドルの資金流入を示しているが、MVRV-Zスコアが7を超過。これは歴史的に過熱を示唆する。

解釈:

- 機関投資家の需要は依然堅調。

- 市場は技術的に買われ過ぎ状態。

- 短期的な調整リスクが20~30%存在する。

対応策:

- 部分的な利益確定:ポジションの30~50%を売却し利益を確定。

- リバランス:目標ポートフォリオ比率へ戻す(例:エクスポージャーが10%から20%に増加した場合)。

- 資金準備:25%超の調整が発生した場合、DCA(ドルコスト平均法)で段階的に再参入。

ケース3:特定ファンドにおけるNAVに対する持続的なディスカウント

状況:FBTCが1週間を通じてNAVに対し–1.5%のディスカウントで取引されている一方、IBITはパリティを維持。

解釈:

考えられる要因:

- 設定・償還プロセスの技術的障害。

- フィデリティに関するネガティブニュース。

- 一時的な流動性不足。

対応策:

- 最新ニュースを確認 — ディスカウントの原因を特定する。

- 競合他社と比較 — 特定のファンドのみがディスカウントしている場合、局所的な問題の可能性が高い。

- バリュー機会:原因が一時的かつ重大でない場合、FBTCを割引価格で買い、等価回復を待つ。

2026年専門家見通し

機関投資家の採用が記録を更新中。2025年7月時点で、IBITは520億ドルの運用資産に対し1億8720万ドルの年間手数料を生み出し、一部のS&P500インデックスファンドをも上回った。2025年10月には米国ETF上位20位にランクインし、SPYやVOOといった巨大ETFと肩を並べた。

アナリストは2026年末までに、全ビットコインETFの運用資産総額が2000億~2500億ドルに達すると予測している。

2025年のビットコイン上昇は主にこれらの大規模なETF資金流入に牽引され、持続的な供給圧力を生み出し流通量を縮小させる。

JPモルガンは、2025年から2027年にかけて暗号資産ETFへの年間流入額が300億~500億ドルに達する可能性があると試算している。これは2000年代初頭の金ETF流入額に匹敵する規模だ。

これらの予測に対する主なリスク

- マクロ環境:FRBの金融引き締め政策がリスク選好を抑制する可能性。

- 規制面:SECやEUの否定的な判断が波及効果を引き起こす可能性。

- 技術的要因:2024年4月のビットコイン半減期は、歴史的にサイクルのピークを12~18ヶ月先行する。

データとチャートの入手先(合法ソース)

1. 公式ファンドページBlackRock IBIT(ビットコインETF)

2. ETF資金流入・プレミアム/ディスカウント集計サイト

- CoinGlass — 暗号資産ETFの主要情報源。ビットコイン・イーサリアム双方の資金流入データを提供。

- Farside Investors — ビットコイン・イーサリアムETFの日次資金流入データと構成銘柄分析を提供。

3. 比較表とETFランキング

- モーニングスター — 経費率、運用資産総額(AUM)、パフォーマンス、比較表を表示。基本アクセスは無料。

- ETF.com — 全暗号資産ETFの詳細プロフィール、スクリーナー、比較機能を提供。

- ETF Database — 詳細な指標、ファンド保有資産、過去パフォーマンスを提供。アクセス無料。

4. オンチェーン分析

- Glassnode Studio — MVRV、アクティブアドレス、取引所フローなどの指標(無料);MVRV-Zスコア、SOPR、NVT比率などの有料指標;チャートは「Source: Glassnode Studio」でエクスポート可能。

- CryptoQuant — 取引所準備金、マイナーフロー、大口取引のデータを提供;取引所・マイナー分析が最も強力;フリーミアムモデル。

- Blockchain.com Explorer — ビットコインとイーサリアムの市場時価総額、ハッシュレート、取引量などの基本オンチェーン指標を提供;無料。

5. DeFiとステーブルコイン

- DeFiLlama — ステーブルコインの総時価総額とプロトコルのTVL(総ロック価値)に関するデータを提供。履歴チャートとネットワーク別内訳付き。チャートには「Source: DeFiLlama」と表示。

- DeFi Pulse — 古いものの、主要DeFiプロトコルのTVLデータアーカイブとして有用;無料。

6. テクニカル分析と価格チャート

- TradingView — BTCUSDおよびETHBTCペアのチャートを表示(価格・出来高・テクニカル指標完全対応);埋め込み可能なウィジェットを提供。

- Yahoo Finance — ETF株価、過去データ、関連ニュースを提供。

- Google Finance — ETFティッカーのリアルタイム相場と簡易チャートを表示。

7. ニュース・分析プラットフォーム

- The Block Data Dashboard — ETF資金動向、ステーブルコイン時価総額、取引所出来高をカバー。フリーミアムモデル。

- CoinDesk — ETFニュース、価格チャート、市場分析を提供。

- CoinGecko — 価格、時価総額、取引量、取引所フローデータを掲載。API連携対応。

- CoinMarketCap — CoinGeckoと同等のデータセット。無料アクセス。

8. ソーシャル・アグリゲーター情報源

- Twitter/X リスト:

- @EricBalchunas — ブルームバーグETFアナリスト、主要ETF更新情報。

- @JSeyff — 暗号資産ETFを担当するブルームバーグ・インテリジェンスアナリスト。

- @TimothyMisir — BRNリサーチ、ETF資金動向分析。

- @glassnode — オンチェーン更新情報を発信するGlassnode公式アカウント。

- Redditコミュニティ:

- r/BitcoinETF — 議論とETFニュース。

- r/CryptoMarkets — 総合的な市場分析。

法的免責事項

本資料は教育・情報提供のみを目的としています。本記事の内容は投資助言や金融商品の売買勧誘を構成するものではありません。暗号資産及びその派生商品(ETFを含む)は元本全額損失の可能性がある高リスク投資です。投資前にはボラティリティ、規制の不確実性、技術的リスクを慎重に評価してください。常に個人の目標とリスク許容度を理解する有資格の金融アドバイザーに相談してください。

基本を見逃さないために、まずは基礎から始めましょう:Crypto Academyに登録し、無料コース「暗号資産:初心者から上級投資家へ」にアクセス → https://academy.gomining.com/courses/bitcoin-and-mining

Telegram | Discord | Twitter (X) | Medium | Instagram

October 31, 2025