暗号通貨の世界では、テレグラムのチャット、Twitterのスレッド、分析レポート、トレーダーコミュニティなど、あらゆる場所で耳にする用語がある——クジラだ。

時には、たった1回の取引でビットコインを10%押し上げたり、意のままに市場を崩壊させたりできる謎の億万長者として描かれることもある。しかし、ネットミームや陰謀論、扇情的な見出しを剥ぎ取れば、その実態は神話とは程遠いものとなる:

クジラとは流動性・市場動向・市場心理に影響を与える大口資本保有者である。彼らの行動は強気相場と弱気相場の基調を決定し、ビットコイン・イーサリアム・アルトコイン間の資金移動を左右し、DeFiにおける流動性動向を形作る。そして2025~2026年には、その影響力はETFの資金動向、機関向けカストディ、オンチェーンの透明性へとさらに拡大する。

暗号資産クジラの正体

新規参入者がクジラという言葉を聞くと、往々にしてミーム的な風刺画を想像する:ペントハウスで抹茶ラテをすすりながら、ボタン一つでビットコインを暴落させる傲慢な億万長者。現実のクジラは、はるかに現実的な概念だ。

暗号資産のクジラとは、膨大な量のデジタル資産を保有し、その行動が市場に実質的な影響を与える存在である。単なる富裕層ではなく、流動性の要となる存在だ。彼らの動きは、一般トレーダーが波紋すら気づかない領域で需給バランスを変容させる。

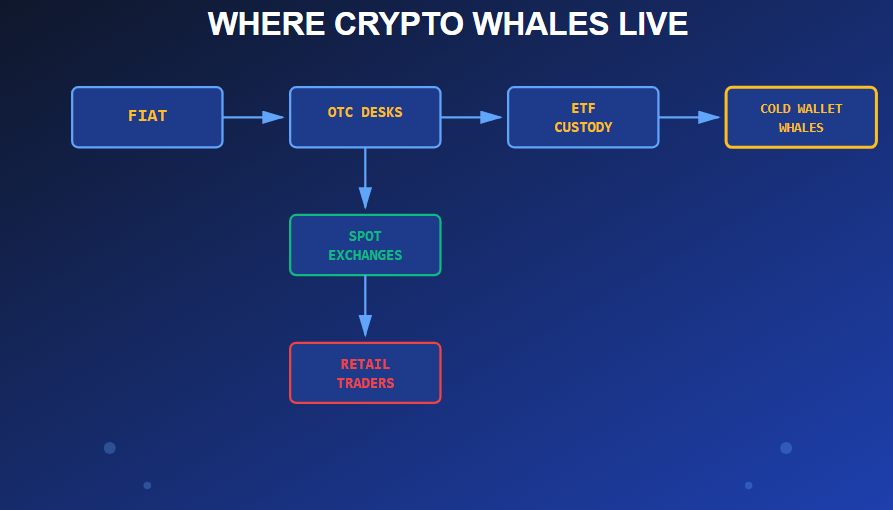

暗号資産クジラの棲む場所

市場を湖に例えよう。

- 個人投資家は水面に投げ込まれた小石――微かな波紋を生む。

- クジラは桟橋から飛び込む大人だ——波は小舟を転覆させ、筏を流され、流れ全体の方向さえ変える。

これが規模の差だ。

2017年のクジラ像が時代遅れな理由

多くの個人トレーダーは今も、暗号クジラを「ビットコイン創成期の信者」と想像している——2ドルでBTCを購入し、USBメモリを引き出しに忘れたような存在だ。確かにそのようなOG(オリジナル)クジラは存在し、時には「目覚め」、2013年から休眠していたコインを移動させ、暗号通貨Twitterを騒然とさせることもある:

「古代ウォレットが5000BTCを移動!」

しかし2025年のクジラは別の種だ。この用語は今や役割の分類全体をカバーしている——MMORPGのクラスに似て、それぞれ独自の目的、影響圏、ツールを持つ。

以下に、今日の市場を形作る6つの主要なクジラタイプを紹介する。

OGクジラ — 暗号資産の始祖たち

これらは最も初期のビットコイン保有者だ。価格が冗談のように聞こえた時代——1ドル、10ドル、せいぜい100ドル——にBTCを購入した人々である。多くは10年以上コインを保有し続けている。彼らが突然資産を移動させると、市場全体が息をのむ。

重要性:これらのアドレスからの単一取引が市場全体の投機を引き起こす可能性がある。トレーダーはこうした動きを、強気相場か弱気相場かの転換を示す先行指標と解釈する。

ETF&機関投資家クジラ — 金融界の巨竜

ブラックロック、フィデリティなど、直接ではなくETFを通じて暗号資産を保有する巨大企業を想像してほしい。これらの主体は個人投資家とは異なる方法でビットコインを購入する——国家の金準備に匹敵する規模で蓄積するのだ。

その力:彼らが買い増しを続けると流動性が枯渇し、市場は数週間から数ヶ月上昇を続ける。需要はもはや誇大宣伝からではなく、構造化された金融パイプラインから生まれる。

取引所クジラ — 流動性の給水所

バイナンスやコインベースのような中央集権型取引所であり、数百万のユーザーの資産を保管している。

その影響力:市場に流動性を注入することも、一夜にして枯渇させることも可能だ。トレーダーにとって、それはタンカーが時折波を立てる海で泳ごうとするようなもの——水の塊が動く時、方向性は無意味になる。

マイニング・ホエール——ビットコイン製造者

マイニング企業は単にBTCを生産するだけでなく、蓄積する。歴史的に、彼らは半減期直前にコインを蓄え、その後戦略的にそれらの準備金を投入する。

効果:この行動がビットコインの循環的性質の基盤となっている。マイナーはサイクルに従うのではなく——自らそれを創り出すのだ。

DeFiクジラ——オンチェーン貴族

Aave、Lido、MakerDAOなどのプロトコルにおける初期かつ高取引量の参加者たち。

彼らの戦略:プール間で数十億単位の資金を移動させ、利回りを変え、担保の力学を変化させ、資本の再配分だけで従来の戦略を無効化できる。

ステーブルコイン・ホエール——デジタルドルの支配者

彼らは投機家ではなく流動性の管理者だ。数千万から数億規模のUSDT/USDCを保有し、流動性の行き先を決定する。

彼らの危険性:単一の引き出しが流動性危機を引き起こす可能性がある。まるでDeFiエコシステム全体の基盤を抜き取るようなものだ。

暗号市場をスタジアムに例えるなら、観客は騒音、意見、興奮である。しかし試合を決めるのはファンではなく、フィールド上の22人のプロ選手だ。

クジラはまさにその選手たちである。

なぜ暗号通貨クジラが市場に重大な影響を与えるのか

クジラとは「大金持ち」ではない。クジラとは影響力が集中する要所である。彼らの資本は水力発電ダムのように機能する——単に流れるだけでなく、川全体の流れを変えるのだ。

その実力の実例は以下の通りだ:

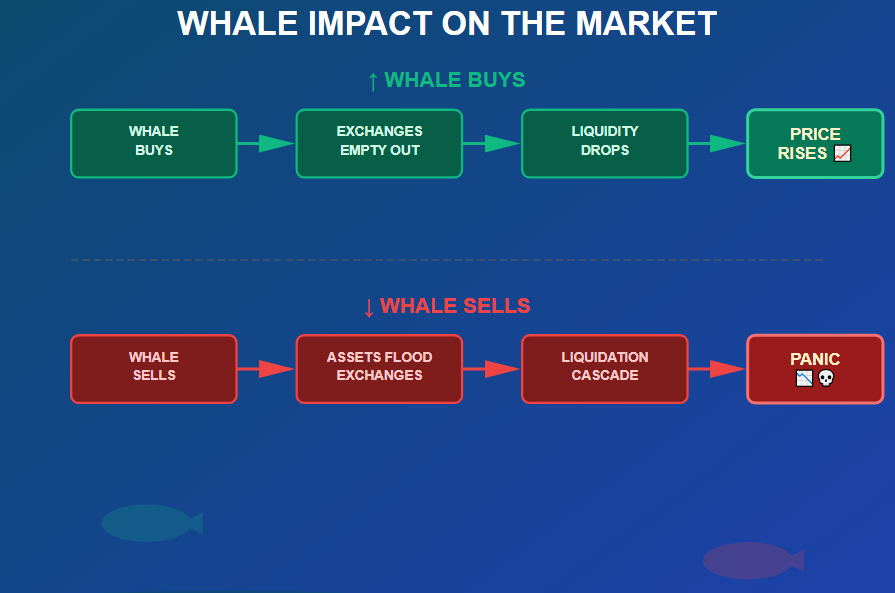

1. 流動性不足を引き起こす

クジラが2億~5億ドル規模でビットコインを購入すると、取引所の供給が消え、価格は急騰する。個人投資家は「市場が目覚めた!」と考えるが、実際には単一の巨大ウォレットがコインをコールドストレージに移し、流通から流動性を除去しているだけだ。

2. 市場を暴落させる

クジラが取引所に資産を送金し売却すると、レバレッジポジションの連鎖的な清算を引き起こす。最初のドミノを倒すようなものだ——一度押すだけで、後は全て自ずと崩れていく。

3. 新たなトレンドを生み出す。

大規模アドレスがDeFiプロトコルに参加すると、数日以内に流動性が追随する。魔法ではない——群集心理の作用だが、この群集は数百万単位で動く。

クジラが暗号市場に与える真の影響

暗号資産は依然として伝統的金融の流動性の深さに遠く及ばない。株式や国債市場のような数千のマーケットメイカーも、数兆ドル規模のバッファーも存在しない。このため、古典的市場ではファンド全体が必要とする役割を、単一の大型ウォレットが担えるのだ:

需給バランスを数分で変える。

これが暗号資産に「変動性」を感じさせる理由だ。しかし変動性は混沌ではない——単に、小さすぎる資金プールに過剰な資本が動く様子が可視化されたものに過ぎない。

幻想を打ち砕く数字

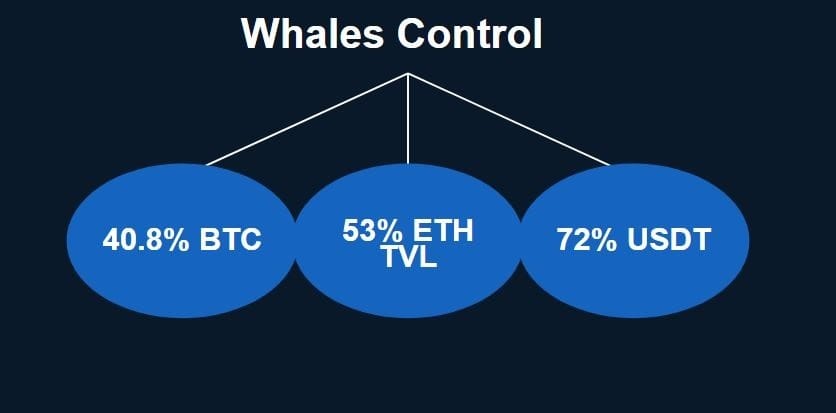

GlassnodeとDeFiLlamaによれば、2025年時点でクジラが支配する割合は:

- 全BTCの40.8% — ビットコインというデジタルゴールドの供給量のほぼ半分

- イーサリアムのTVLの53% — 都市の不動産の半分が20人に所有されているようなもの

- USDT流動性の72% — デジタルドルの独占状態

暗号資産の鯨が実際に支配するもの

これらの数字は意見ではない。構造そのものだ。暗号資産は所有権において分散化されていない——透明で測定可能な集中状態にある。

ブロックチェーンは史上最も透明な金融システムだが、透明性は均等な分配を意味しない。理論上、暗号資産は民主的だ。現実には、それは次のような海である:

- 群衆はアンチョビ、

- 鯨は捕食者、

- そして彼らが潮流の方向を決める。

他人の皿の上の寿司になるのを避けたいなら、クジラたちの動きを理解する必要がある——なぜなら彼らはトレンドを追わないからだ…

彼らこそがトレンドを生み出す。

誰でも追跡可能な4つのクジラ指標

ブロックチェーンは信頼に依存しない——透明性に依存する。これは衝動よりデータを重視するトレーダーにとって最大の贈り物だ。

ヘッドラインよりずっと早くクジラの意図を明らかにする4つの指標:

ウォレット規模(残高閾値)

ウォレットがクジラとなるのは、ニックネームや話題性、プロフィール写真ではなく——数字によって決まる。典型的な閾値:

- 1,000 BTC以上

- 10,000 ETH以上

- ステーブルコインで1,000万~5,000万ドル以上

これらは無作為の数値ではない——以下を可能にする資本規模だ:

✔ 流動性を枯渇させる買い

✔ 価格の不均衡を引き起こす

✔ エコシステム間でTVLを移動させる

規模を保有する者を把握すれば、後は行動分析だ。

取引所流入/流出

これは鯨のポジション取りの鼓動だ:

- 取引所から流出するコイン → 鯨は蓄積中、成長を期待

- 取引所へ流入するコイン → 鯨は売却またはリバランス準備中

倉庫に出入りするトラックを観察するようなものだ。中身を見る必要はない——方向性だけを見ればよい。

ネットポジション変化

この指標は、鯨がポジションを構築中か撤退中かを示す。「彼らが口にする内容」と実際に資金を投入している場所の差である。

個人投資家はインフルエンサーの言葉を聞く。

プロは貸借対照表を監視する。

休眠コインの覚醒

5~10年間動かされなかったウォレットが突然コインを移動させると、市場は即座に反応する。

この覚醒は決して偶然ではない。

何か——あるいは誰か——が「時が来た」と判断したのだ。

鯨の動きを追跡する場所

鯨を観察するのに暗号学の博士号は必要ない。ツールは無料だ——難しいのはその解釈方法を知ることだ。

現在最も信頼できるダッシュボード:

Glassnode — BTC/ETHウォレットとオンチェーン指標の主要ツール。Glassnodeはオンチェーン分析の万能ツールだ。以下を明らかにする:

• 特定アドレスに保管されているコイン数

• 蓄積中のウォレット

• 売却者

• 「目覚めた」長期保有者

実際、Twitter(X)でアナリストが共有するチャートの多くはここから発信されています。

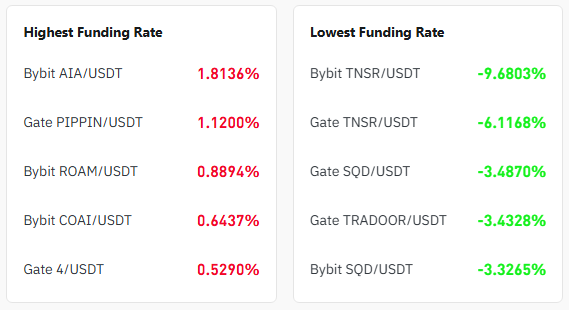

CoinGlass — 清算、資金調達レート、デリバティブ。CoinGlassは市場の見えにくい側面を明らかにします:先物清算、レバレッジポジション、資金調達レート。鯨が売却準備を整える時、清算は彼らの武器となります——価格をストップゾーンに押し込み、市場は自壊するのです。

DeFiLlama — DeFi宇宙の流動性マップ。Nansenがアドレスの移動先を示すなら、DeFiLlamaはその移動が意味するものを示す。DeFiにロックされた総価値(TVL)を追跡するNo.1ツールだ。鯨がAaveやMakerDAOから撤退すると、利回りと流動性モデルは瞬時に変化する。

CoinGecko — トークノミクスと中核的市場指標。時価総額、FDV、MCAP、取引量、供給量に関する最も人気のある無料情報源。Glassnodeが誰が市場を動かすかを示すなら、CoinGeckoはどの資本で?という疑問に答える。

Whale Alert (X / Twitter) — リアルタイムの鯨級取引。Whale Alertはブロックチェーン上の大規模な資金移動をリアルタイムで追跡します。ウォレット、取引所、コールドストレージ間を移動するBTC、ETH、USDTなどの巨額資産の動きを捕捉します。誰かが3000BTCや2億ドル相当のUSDTを移動させれば、Whale Alertは報告します——通常は市場の反応より前に。

端的に言えば、これは鯨級資本のレーダーです。

これらのプラットフォームはトレーダーのための占星術ではない——資本のX線である。骨格が見えれば、市場は混沌から解放される。

暗号資産クジラに関する専門家の見解

Glassnode Insightsは極めて率直に述べる:

「暗号資産クジラは大量移動時に市場を大きく揺るがす。彼らの取引は単なるコイン移動ではなく、需給バランスを再構築するイベントである」

Glassnodeの週次オンチェーンレポートではさらに踏み込んでこう述べる:

「ビットコインの鯨エンティティは、価格動向に過大な影響を及ぼし得る主要主体として頻繁に言及される」

Nansen Researchは心理的側面をこう説明する:

「鯨による買い集めはしばしばFOMO(取り残される恐怖)と上昇相場を引き起こし、大規模な売りはパニック、価格下落、連鎖的な清算を誘発する」

最後に、連邦準備制度理事会(FRB)が支援する研究『暗号通貨の潮流の底流:暗号通貨クジラの隠れた影響』(Chernoff & Jagtiani, 2024)は、これが単なるトレーダーの言い伝えではなく測定可能なパターンであることを示している:

「大規模なETH保有者は価格上昇前に保有量を増やす傾向がある一方、小規模保有者は同じ動きの前に保有量を減らす傾向がある。つまり、リターンはクジラに有利で小魚に不利な方向に動く傾向がある」

クジラを追うことで利益を得る方法

クジラの動きを追うのは、彼らの行動を真似ることではない。潮流が反転する前にその傍らにポジションを取ることだ。

あらゆる市場サイクルを生き抜いてきた3つの戦略を紹介する:

戦略#1 — 小口投資家のセンチメントに逆らって取引する

恐怖が急騰する時、クジラは買い増す。

強欲が爆発する時、クジラは売り浴びせる。

上昇相場中にステーブルコインが取引所に流入しているのを見たら——あなたは遅すぎる。

戦略 #2 — 鯨の買い集めゾーンでDCA

底値を予測する必要はない。

5億ドル規模のプレイヤーがどこで買い集めているかを知るだけでよい。これは価格予測ではない——生存戦略だ。

戦略 #3 — DeFi追跡

鯨がプロトコルに流入すれば、TVLは磁石に鉄粉が引き寄せられるように追随する。

流動性は無作為に移動しない——目的を持って移動するのだ。

初心者が陥る罠

最も重要な点——鯨追跡を罠に変えない方法。

1. 鯨の行動を盲目的に模倣する。鯨がポジションを取る目的は成長促進ではなく、ヘッジ、OTC取引の実行、エクスポージャーの再調整である場合がある。その動機を理解せずに動きを模倣するなら、戦略に参加しているのではなく、他人のプレイにおける雑音に過ぎない。

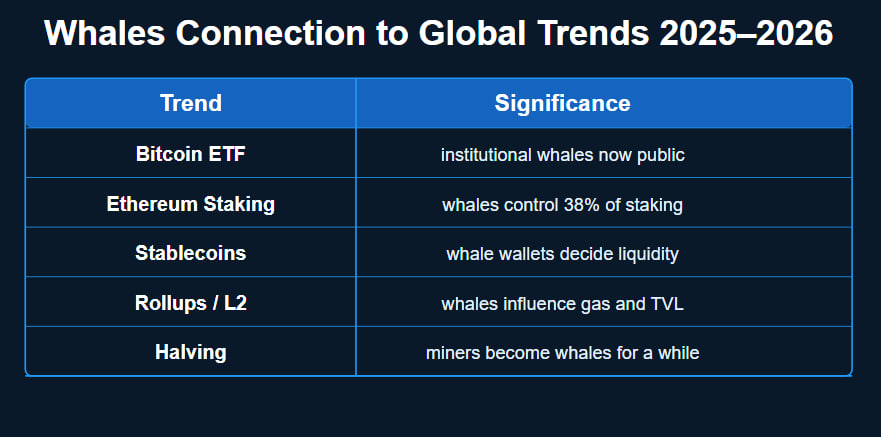

2. ETFフローの無視。2025年、ビットコインの主要な買い手はもはや個人投資家ではない——ETFを通じて運用するファンドだ。ETFフローは新たな流動性のレールである。これを追跡しなければ、パズルの半分が欠けた状態で市場を分析していることになる。

3. コンテクストの欠如。大口投資家の売りは必ずしも暴落のサインではない。リバランス、税金最適化、リスク移転、証拠金整理の可能性もある。行動と結果を混同することは、最も高価な過ちだ。

暗号資産の大口投資家が真に教えてくれること

この調査全体から一つだけ覚えてほしいことがあるとすれば、それはこれだ:

大口投資家は推測しない——ポジションを取るのだ。

個人投資家はポジションを取らない——反応するだけだ。

だからこそ大多数は底値ではなく天井で損をする。クジラが既に食い尽くした後で参入するのだ。暗号市場が報いるのは感情ではなく資金の流れで考える者である。

クジラは魔法の支配者ではない。単に、大多数が見えない制約と機会の中で活動する存在だ。彼らが動かすのは価格ではなく流動性である。価格は後からついてくる。

FAQ

暗号資産のクジラとは?

価格を動かし、流動性を誘導し、長期的な市場構造を構築できる資本を持つデジタル資産の大口保有者。彼らはトレンドを待つのではなく、自らトレンドを創り出す。

クジラの動向を追跡して利益を得られるか?

可能だ——ただしオンチェーンデータを予言ではなくシグナルとして扱う場合に限る。利益はアドレスを崇拝するのではなく、ポジショニングを理解することから生まれる。

鯨データはどこで入手できますか?

資金フローを追跡する透明性の高いダッシュボードで:

Glassnode:保有者層分析

Nansen:スマートマネーのマッピング

CoinGlass:レバレッジと清算分析

DeFiLlama:クロスチェーン流動性

CoinGecko:マクロ環境分析

なぜ鯨がそれほど重要なのか?

暗号市場は流動性が薄いからです。資金力のあるプレイヤー1人が均衡を動かす——感情ではなく、供給メカニズムによって。

クジラの取引を真似すべきか?

否。彼らのヘッジ戦略・時間軸・流動性プロファイルは不明だ。しかし彼らの方向性を理解することは不可欠である。市場を混沌から振り付けへと変える。

クジラは意図的に市場を暴落させるのか?

彼らに利益がある場合のみ。パニックは買い集める者に利益をもたらすが、パニックに陥る者には利益をもたらさない。

初心者が犯す過ちとは?

動きと動機を混同することだ。鯨が取引所に資産を送る行為はメッセージである。その意味は、利確かヘッジか、あるいは資金移動かによって変わる——文脈が全てを決める。

2026年に変わるものとは?

初めて、鯨に名前を付けられるアドレスが登場する:

ビットコインETF。

機関投資家の大口は隠れない——四半期報告書を提出する。

資金の流れはより緩やかで、規模が大きく、予測可能になる。

暗号資産の見えない手がついに法的署名を得る。

CTA——次に取るべき行動

ここまで読み進めたあなたは、もはやギャンブルではなく戦略的に思考している。この記事を保存しただけで、見出しや感情で取引する市場の90%以上に優位性がある。今後のガイドでは以下を解説:

- チャートに溺れずにオンチェーンデータを読む方法

- ETF資金動向を追跡し機関需要を理解する方法

- 価格が反応するずっと前に、クジラの行動が市場構造を形作る仕組み

他者より一歩先を行きたいですか?GoMiningの無料暗号資産&ビットコイン講座が無料のうちに、今すぐ参加してアクセス権を獲得しましょう。

Telegram | Discord | Twitter (X) | Medium | Instagram

まとめ

暗号資産市場はランダムではない——流動性を支配する者たちを中心に構造化されている。鯨はトレンドに追随しない。彼らがトレンドの始まりと終わりを定義するのだ。価格を情報として扱うのをやめ、資本の流れを真のシグナルとして扱うようになればなるほど、混乱は早く消える。

鯨を理解することは、大口プレイヤーを崇拝することではない——市場が実際に機能する姿を見極めることだ。感情に従えば反応を取引する。流動性に従えば現実を取引する。このゲームで取れる立場は二つだけだ:

- 流れを理解しているから先手を打つ、

- あるいは結果に反応しているから後手に回る。

鯨が勝つのは規模が大きいからではない。誰もが事態を把握する前に動くからだ。

December 26, 2025