イーサリアムが異なる経済モデルとユーザー体験を持つ数十のL2ネットワークに分裂し続け、ソラナが定期的に混雑やサービス停止を想起させる中、トロンは長年ひっそりと同じ役割を果たしてきた:世界的なドル資金の流れを動かすことだ。派手なアップグレードも、積極的なマーケティングも、絶え間ない 「革命」もない。ただ機能している。

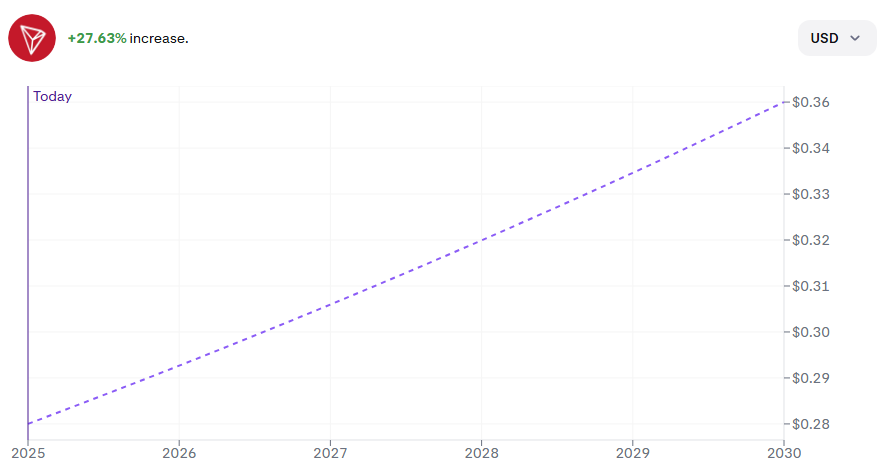

2025年12月現在、TRXは約0.28ドルで取引されているが、これはやや皮肉な状況だ。歴史的に0.30ドル付近は長年トロンにとって心理的な天井線となっていた。しかし今日の状況は根本的に異なる。

- 時価総額トップ10を維持

- ネットワークはデフレ傾向に(PoSチェーンでは稀)

- 全世界のUSDTの51%以上がトロン上に存在する

- 毎月約10億TRXが焼却されている

- 最大の規制上の「ブラックスワン」——ジャスティン・サンに対するSEC訴訟——は2025年初頭に停止(一時中断)された

そこで明らかな疑問が浮かぶ:2026年はトロンが真の価格発見を実現する年となるのか、それともUSDT送金用の「退屈なユーティリティ」チェーンのままであるのか? 本稿は誇大宣伝でもなければ「TRXが10ドルに」という類の予測でもない。」を掲げるものでもない。TRX価格を実際に動かす要因、2026年に現実的な成長シナリオと下落シナリオ、TRONが多くのL2より収益性が高い理由、そして2025-2026年にこれらの知見をどう活用すべきかを理解したい初心者と実践者向けの、冷静で実用的なガイドである。

TRONの現状(2025年末時点)

予測を語る前に、「現在地」を明確にすべきだ。

価格と市場ポジション

- TRX価格:約 $0.32

- 時価総額:常にトップ10

- ボラティリティ:大半のアルトコインより顕著に低い

TRXは長い間「安価なポンプトークン」ではない。その価格動向はインフラ資産に近く、古典的な高ベータ型アルトコインよりもBNBや「ネットワーク株式」に近い。

供給とバーン

多くの人が見落としている重要な点:トロンはデフレ性を持つようになった。ネットワークデータと公開情報に基づくトロン:

- 月間約10~12億TRXをバーン

- 累計400億TRX以上をバーン

- 実質年間供給変化率約-2.9%

これはPoSネットワークとしては極めて異例です。大半のPoSチェーンは設計上インフレ性が高く、バリデーター報酬が供給量を継続的に拡大します。トロンは逆で、ネットワークの利用が増えるほど、存在するトークンは減少するのです。

トロンは「イーサリアム型」ブロックチェーンではない

初心者が犯す最大の過ちの一つは、トロンをイーサリアム、ソラナ、スイと同じ基準で評価することだ。トロンは複雑なDeFiスタック、NFTエコシステム、実験的なスマートコントラクトを競合対象としていない。その中核的な役割は異なる。今日のトロンは:

- 安価で高速なUSDT送金のためのインフラ

- 高インフレ国における「銀行送金」

- ラテンアメリカ、東欧、アジア、アフリカにおけるP2P決済の事実上の標準

まさにこのため、全世界のUSDTの51%がトロン上に存在する。

価格よりもオンチェーン経済が重要な理由

本記事では市場の感情に依存しない。具体的な指標を用いる:

- チェーン手数料 — ユーザーが実際にネットワークに支払う金額

- チェーン収益 — ネットワークが得る収入

- チェーントークンの時価総額 — 市場がその収入をどう評価するか

データソース:

- DeFiLlama(トロン:手数料、収益、トークン時価総額)

- Token Terminal(ネットワーク財務諸表)

- GeckoTerminal(プールと活動状況)

これが重要なのは、TRXの価格はネットワーク需要の派生であり、その逆ではないからである。

規制要因:SEC対ジャスティン・サン訴訟

これが長らくトロンを阻んできた問題である。2023年、SECはジャスティン・サン、トロン財団、BitTorrentを提訴した。TRXにとってこれは典型的な「ブラックスワン」リスクとなった:

- 機関投資家が資産を回避

- ファンドがTRXを保有しづらくなる

- 大規模資本が傍観状態に

しかし2025年2月、SECは正式に訴訟停止を要請——解決策協議のため訴訟を一時中断した。平たく言えば:規制リスクが急激に低下した。

これは「完全勝利」を意味しないが、最も重要な点を示している:機関投資家が有害なコンプライアンス懸念なしに再びTRXに触れられるようになった。

2026年予測が妥当な理由

2026年はビットコイン半減期後のサイクルであり、市場がBTCからアルトコインへ移行する典型的な時期であり、「約束」よりも実際のキャッシュフローが重視される段階である。

トロンはこの文脈では異色だ。流行でもなく、誇大宣伝もなく、最も分散化されているわけでもない——しかし、実際のユーザーから持続的に収益を上げている数少ない存在である。

だからこそ、単一の「価格予測」ではなく、最も可能性の高いものから極端なものまで様々なシナリオについて議論する方が誠実だ。

現状の文脈を整理した上で、上昇局面へ移行するのは理にかなっている。誇大宣伝に支えられた空想ではなく、利用状況、オンチェーンデータ、市場構造に基づいた現実的な強気シナリオです。

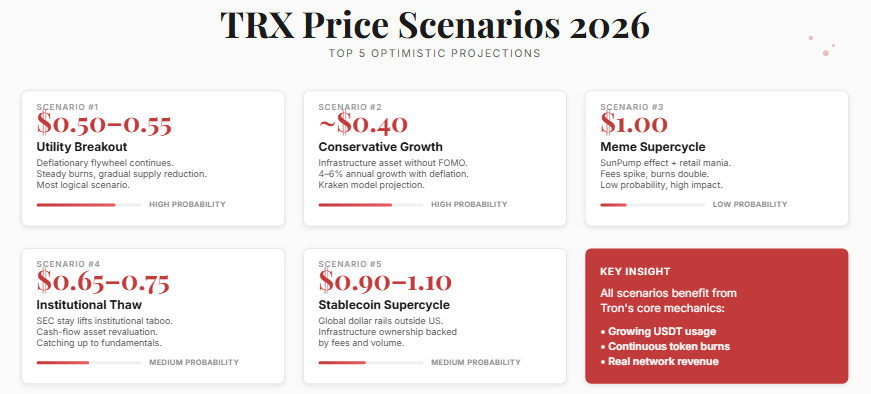

最初に理解すべき重要な点:これらはシナリオであり、保証ではありません。暗号資産市場は決して単一の直線に沿って動くことはありません。価格は常に複数の力が同時に作用した結果です——マクロ環境、規制、資本流動、そして実際のネットワーク需要。

だからこそ、シナリオに基づくアプローチは、単一の正確な数値を推測しようとするよりもはるかに有用なのです。

2026年におけるトロン(TRX)価格予測トップ5(強気派)

強気シナリオ #1: 0.50~0.55ドル — 「実用性ブレイクアウト」

出典: Capital.com — テクニカル分析およびマクロ分析。

これは基本となる強気シナリオであり、構造的にも最も堅牢なシナリオです。

このシナリオでは、トロンは現状の行動を一切変えません。現在と全く同じことを継続します:USDT送金の処理、少額の手数料徴収、トークンバーンによる供給量着実な減少。

ミーム的なブームも、「革命的なアップグレード」も、積極的なナラティブマーケティングもありません。

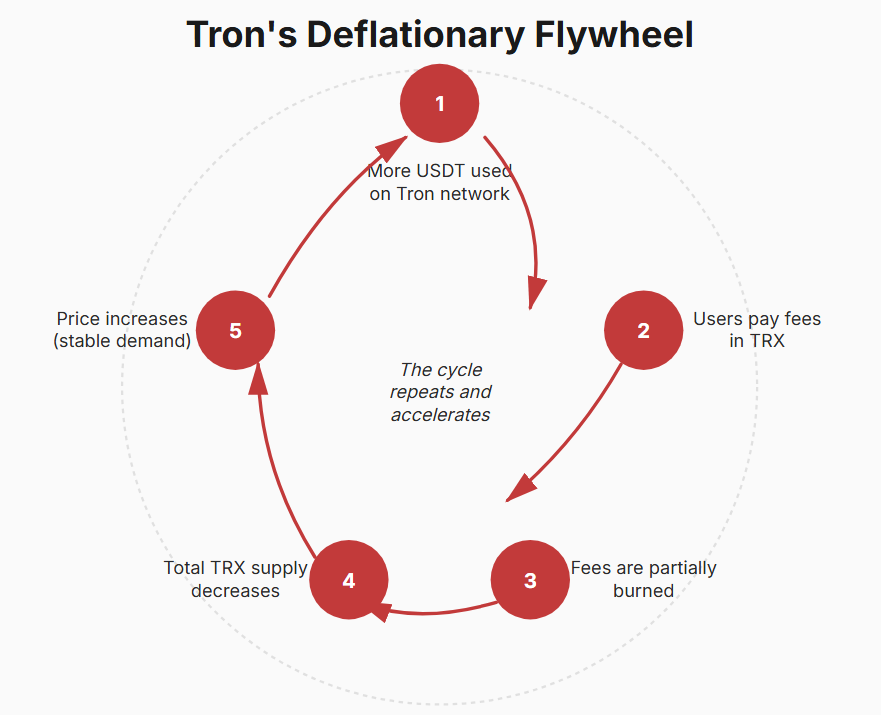

このシナリオを駆動するのは、アナリストがしばしばデフレフライホイールと呼ぶものです。

トロン上でのUSDT利用が拡大し続ける中、ユーザーは取引手数料をTRXで支払う。その手数料の一部は焼却され、総供給量が減少する。需要が安定または増加する中、希少性が働き始めるのだ。

これは理論ではない——既に現実化している。公開ダッシュボードや分析データによれば、トロンは月間約10億~12億TRXを焼却しており、年間供給量減少率は約-2.9%に達する。PoSネットワークにおいて、これは極めて異例です。ほとんどのPoSチェーンは設計上インフレ的です。

歴史的に、0.30ドル水準はTRXにとって心理的な天井線として機能し、大幅な利益確定売りが発生するゾーンでした。もしトロンが0.30~0.35ドルを上回って維持できれば、チャートは0.50~0.55ドル範囲まで比較的抵抗の弱い領域に入ります。

市場の観点では、これは「何倍にも値上がりさせる」話ではない。再評価——TRXを純粋なユーティリティトークンとして見る視点から、インフラとして価格付けする視点への転換だ。

まさにこのため、Capital.comや同種のアナリストは、現状においてこの価格帯が最も現実的な上昇余地と見ている。

強気シナリオ #2: ~0.40ドル — 誇大宣伝なしの保守的成長

出典: Kraken予測モデル

このシナリオは見過ごされがちだが、多くの投資家にとって最も安心できるものだ。

Krakenのモデルは、爆発的な強気相場も、ミームサイクルも、個人投資家の熱狂も想定していない。代わりに、TRXは収益を生み出すインフラ資産のように振る舞う。

ここでの論理は単純だ:適度な需要成長、一貫したバーニング、そして漸進的な蓄積。実際には、これは年間約4~6%の成長に相当し、デフレと相まって実質的なプラスリターンを生み出す。

出典: kraken.com

なぜ0.40ドル前後が重要なのか?トップ10資産にとって、安定性と着実な価値上昇はそれ自体が成功だからだ。この時価総額帯の多くのレイヤー1プロジェクトは、供給の希薄化かベンチャー資金への依存で生き延びている。

トロンは違う。独自の収益源を持ち、VC資金流入に依存せず、絶えずストーリーを刷新する必要もない。資本保全を重視し適度な上昇を見込む投資家にとって、このシナリオは依然として極めて魅力的だ。

強気シナリオ #3: $1.00 — 「ミーム・スーパーサイクル」とサンポンプ効果

これは発生確率は低いが影響力の大きいシナリオである。

基本シナリオではないが、無視できない——まさにこうした状況こそが、暗号市場で伝説を生み出してきた歴史的パターンである。

ここでの触媒は、小売ミームサイクルの復活となるでしょう。トロンエコシステムには既に、SolanaのPump.funや類似のバイラルトークン工場と精神的に匹敵するミームローンチパッド「SunPump」が存在します。

2026年に小売投機が勢いを取り戻し、オンチェーン活動が急増し、ミームローンチが再び主流のトレンドとなった場合、トロン取引量(ひいては手数料燃焼量)は劇的に急騰する可能性があります。

そのような環境下では、TRXは一時的にユーティリティトークンから投機的資産へと認識が変化する可能性がある。

なぜ1ドルなのか?5ドルや10ドルではないのか?このシナリオにおいても、規律が重要だ。1ドルというTRX価格は空想でも極端な倍率でもない——急激な需要に駆動された急激な再評価を反映している。しかし確率は依然低く、2021年と同様の非常に特殊な市場環境を必要とする。

このシナリオは非対称的な上昇余地を持つオプションとして捉えるのが最適であり、基本投資理論として見るべきではない。

強気シナリオ #4: 0.65ドル~0.75ドル — 「機関投資家の凍結解除」

出典と背景: FX News Group (SEC差し止め命令)。

このシナリオは個人投資家の熱狂やミームに起因しない。主な要因はTRXに対する機関投資家のタブー解除である。

2025年初頭以前、Tronはファンド・カストディアン・企業トレーダーにとってグレーゾーンに存在していた。その理由はネットワークの経済性ではなく、Justin SunとTron財団を巡る法的背景にあった。大口プレイヤーにとって、この点だけで資産指標に関わらず回避する十分な理由となっていた。

この状況は2025年初頭に変化した。SECが正式に執行停止を要請し、解決策協議のため訴訟を一時停止したのである。これは法廷での勝利ではないが、市場にとっては重要なシグナルだ:存続を脅かす規制リスクが除去されたのである。

ここから、市場がXRPで既に目撃したメカニズムが働き始める。資産が「法的な影」から脱すると、有害扱いされることはなくなり、ファンダメンタルズに対して割安と見なされ始める。

そしてトロン(TRON)のファンダメンタルズは堅調だ:実質的なネットワーク収益を生み出し、デフレ型モデルを採用し、世界のUSDT取引高の膨大なシェアを担っている。

同時に、TRXの時価総額はこれらの数値に対して依然として控えめに見える。機関投資家がTRXを「ジャスティン・サンのプロジェクト」ではなくインフラストラクチャー・キャッシュフロー資産として評価し始めれば、単純な倍率の再評価が起きる。

その場合、0.65~0.75ドルは熱狂ではなく、既存収益に対する価格修正(キャッチアップ)である。将来の約束ではなく、現存する収益に対する評価だ。

強気シナリオ #5:0.90~1.10ドル — 「ステーブルコイン・スーパーサイクル」

このシナリオはトロンを超えたグローバルなステーブルコイン市場に関するものだ。

2025年までに、ステーブルコインが暗号通貨トレーダーのための一時的なツールではなく、真の金融基盤であることが明らかになる。

トロンはこの世界で独自のニッチを占める。DeFiの革新を競うのではなく、米国外のドル決済におけるデフォルトの基盤となった。

2026年に市場が「ステーブルコイン・スーパーサイクル」に入れば、トロンは単なる便利な選択肢ではなく、必須のインフラとなる。

その場合、TRXは「グローバル決済ネットワークの株式」として認識され始める。投機対象のトークンではなく、手数料・ネットワーク効果・ドル決済量に裏打ちされた資産となる。

この文脈では、1ドル前後の価格は幻想でも「倍率のための倍率」でもない。市場がトロンをアルトコインではなく金融インフラと認識する転換点だ。

重要:このシナリオにはミーム的な熱狂やFOMO(取り残される恐怖)は不要だ。現実経済におけるステーブルコインの重要性増大という、既に進行中の流れの継続が求められる。

2026年における最悪のトロン(TRX)価格予測トップ5

強気シナリオの後は、一旦立ち止まりトロンを逆の視点から見る必要がある。ジャスティン・サンへの信頼や同情ではなく、冷徹な確率論を通じてだ。どんな資産にも、たとえ強靭なものであっても限界点は存在する。トロンにもそれはある——ただ一見して明らかではないだけだ。

投資家が犯す最大の過ちは「ネットワークが広く使われていれば、そのトークンは下落しない」と仮定することだ。市場の歴史は逆を示している。インフラ資産が下落するのは通常、需要が消えたからではなく、ゲームのルールが変わったからだ。

弱気シナリオ #1: $0.15 — 「規制圧迫」

これはトロンにとって最も厄介で、最も過小評価されているリスクだ。TRXのコードやネットワークの信頼性とは無関係である。テザーが問題だ。

現在、全世界のUSDTの半分以上がトロンネットワーク上に存在する。これはトロンの最大の強みであると同時に、アキレス腱でもある。トロンは、テザーがこのチェーン上でUSDTの発行・サポート・維持を継続することに決定的に依存している。

もし米国や欧州の規制当局が、MiCA(欧州の暗号資産規制)やインフラ提供者への間接的圧力を通じて、テザーに対しトロンなどの「規制対象外」チェーン上でのUSDT発行を削減または完全に停止するよう強制した場合、ネットワークは直接的な打撃を受けるだろう。トロンが悪いからではなく、効率的すぎるがゆえにだ。

その場合、流動性が消滅するわけではない——規制当局がより受け入れやすい基盤、例えばBaseやArbitrumのようなイーサリアムL2へ移行するだろう。ユーザーは規制に異議を唱えない。単に別のレールに切り替えるだけだ。彼らにとってそれは単なる別のネットワークに過ぎない。しかしトロンにとっては、主要な手数料収入源の喪失を意味する。

このシナリオでは、TRXは容易に0.12~0.15ドル圏——デフレ論が浮上する前の水準——に戻る可能性がある。これは暴落ではなく、決済レールとしてのプレミアムが剥がれ落ちる現象だ。

重要なのは、このシナリオではトロン禁止やTRX訴訟は不要だということだ。USDTのルール変更だけで十分である。

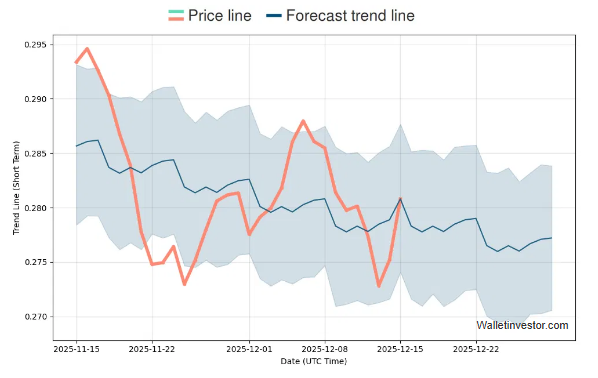

弱気シナリオ #2: 0.28ドル — 「ステーブルコインラッパーとしての停滞」

このシナリオはより穏やかに見えるが、投資家にとって最も長く心理的に厳しいものとなる可能性がある。

考え方は単純だ。トロンは稼働を続ける。USDTは流通を続ける。手数料は焼却され続ける。しかし価格はほとんど動かない。TRXはインフラの背景ノイズへと変貌する——有用で信頼性はあるが、刺激に欠ける存在となる。

この見方はWalletInvestor:などの保守的なモデルにも反映されている:

市場の視点では、TRXは投資資産として扱われなくなる。成長ではなく利便性のために保有される。ボラティリティは減衰し、価格変動は鈍化し、投機的関心は消える。

このシナリオでは、TRXは0.28~0.30ドルの範囲で数ヶ月、あるいは数年停滞する可能性がある。形式的には失敗ではない。しかし他の機会と比較すれば、失われた時間と逃したリターンとなる。

弱気シナリオ #3:0.20ドル — 「競合への緩やかな流出」

このシナリオは急激なショックではなく、浸食がテーマだ。

長らくトロンが優位だった要因は二つ:低コスト取引と大規模なUSDTサポートだ。しかし市場は静止しない。イーサリアムL2は着実に低コスト化・高速化・利便性向上を遂げている。BaseやArbitrumなどは既に、ほぼゼロコストでのステーブルコイン送金を実験中だ。

2025年から2026年にかけて、ユーザーがトロンと同等の低コストでL2上でUSDTを送金でき、かつより強力な法的保護、優れたDeFi統合、より高い分散化が実現されるようになれば、ユーザーの一部は離脱し始めるだろう。

即座にではない。一斉にではない。しかし徐々に。

DeFiLlamaのデータは、ステーブルコイン取引を巡る競争が激化していることを示している。

このシナリオでは、トロンは「消滅」しないが勢いを失う。活動は減退し、バーニングは鈍化し、デフレ圧力は弱まる。価格は0.18~0.22ドル圏へ緩やかに下落する。

弱気シナリオ #4: $0.18 — 「禁止措置を伴わない規制の漂流」

このシナリオは最初のシナリオと混同されがちだが、重要な違いがある。トロンにおけるUSDTの完全禁止はなく、劇的な見出しも緊急措置もない。代わりに、官僚的なルール策定が緩やかに進む。

MiCA(欧州の暗号資産規制)や類似の規制枠組みは「トロンを閉鎖せよ」とは要求しない。むしろ規制対象の決済インフラに優遇条件を設ける。銀行・フィンテック・決済事業者は、米国やEUの法域に組み込まれ、発行元が明確に特定可能で、コンプライアンス手続きと円滑に統合できるネットワークとの連携を容易に感じる。

この枠組みにおいて、トロンは禁止されるわけではない——単に優先順位が低い存在となる。P2P利用や発展途上市場では人気を維持するが、「ホワイト」な機関資本の注目からは次第に外れていく。

これは暴落を招くのではなく、構造的な影響をもたらす:新規資金の流入頻度が低下し、既存資本はより規制された環境へ徐々に再配分される。手数料は残り、USDTの流通も続くが、成長は停滞する。

このモードでは、TRXは数年かけて適正価値を下回る水準で取引され、0.16~0.18ドルへ緩やかに下落する可能性がある。これは危機ではなく、外部環境の変化なしには脱却困難な慢性的割安状態である。

弱気シナリオ #5: 0.10~0.12ドル — 「世界的なリスク回避とアルトコイン圧縮」

このシナリオは本質的にトロンに関するものではない。広範な市場が焦点だ。

暗号資産の歴史が示すように、ハードなリスクオフ局面——世界的な流動性逼迫、長期にわたる高金利、資本のドル・国債流入——では、アルトコインは全て、ファンダメンタルズに関わらず打撃を受ける。

実際の収益やオンチェーン利益を生む資産でさえ、こうした時期には「報われない」。資産が劣っているからではなく、投資家が流動性と現金を必要とするため売却されるのだ。

この環境下では、TRXは一時的に決済インフラとしての価格付けが停止し、「単なるアルトコインの一つ」となる。そのデフレ特性、手数料、USDT取引量は消えるわけではない——市場が単にそれらを無視するだけだ。

2026年に金融引き締め政策、リスク選好の低下、暗号資産からの資本流出が重なれば、TRXが0.10~0.12ドル圏を現実的に見せる可能性はある。これはマクロ環境を反映したもので、トロン内部の問題ではない。

皮肉なことに、こうした局面こそが、本質的に強固なネットワークが次なるサイクルの基盤を築く場となる。しかし価格の観点では、依然として最悪のシナリオの一つだ。

全ての弱気シナリオが帰着する核心的要因

本質を突き詰めれば、トロンが抱える脆弱性は技術的ではなく構造的である。ネットワークは一つの支配的な流れ——グローバルなUSDT送金——に緊密に依存している。

この流れが拡大し続ける限り、トロンは繁栄する。流れが減速したり方向転換したりすれば、トロンの経済基盤は急速かつ大きく変化する。

これはトロンが悪い資産だという意味ではない。トロンが高度に専門化された資産であることを意味する。

この区別は重要だ。トロンはあらゆる物語のサイクルで勝利するよう設計されていない。たった一つのことを極めて優れて行うために構築されている——大規模にドルを低コストで移動させることだ。それが強みであると同時に制約でもある。

物語ではなくビジネスとしてのトロン

ジャスティン・サンを巡る感情や予測、議論を除けば、トロンは現実的にビジネスとして分析可能な数少ないネットワークの一つであり続ける。

「アイデア」としてではなく。

「未来のエコシステム」としてではなく。

収益、コスト、規模の経済効果を備えた稼働中の経済システムとしてである。

多くの投資家がここで誤る。彼らはトロンを「旧来のレイヤー1」と見なし、イーサリアムではなく銀行送金やオフチェーン決済システムと競合する決済インフラとして認識しない。

ネットワーク手数料:トロンが見た目以上に収益を上げる理由

DeFiLlamaのトロンチェーン手数料データは、経験豊富な市場参加者さえも驚かせる:

トロンは日次手数料で常に上位ネットワークにランクインし、大半のレイヤー2だけでなく多くのレイヤー1ブロックチェーンをも凌駕する。これはトロンが低取引コストで知られるため直感に反する。その説明は取引量にある。

毎日何百万ものユーザーがUSDTを送金し、P2P決済を行い、取引所間・マーケットメイカー間・OTCデスク間の送金を決済している。個々の取引は安価だが、総計すると膨大かつ安定した手数料収入を生み出す。

ここが重要な点だ:トロンは高額取引ではなく規模によって収益を得る。この経済的論理はVisaやMastercardの基盤であり、投機的技術プラットフォームのそれではない。

収益とバーニング:デフレがマーケティングではない理由

手数料が重要なのは、トークン経済に影響を与える場合のみです。トロンではそれが実現しています。

ネットワーク手数料の大部分は、インフレ報酬による再分配ではなく焼却されます。公開分析と報告によれば、トロンは既に400億TRX以上を焼却しており、このプロセスは継続中です。平均してネットワークは月間10~12億TRXを破壊しており、持続的な純発行量マイナスを実現する数少ないPoSネットワークの一つとなっています。

これはPR目的の手動焼却ではない。ネットワーク利用の直接的な結果だ。USDTのTRON経由流通量が増えるほど、デフレ効果は強まる。

これは、活動増加が混雑を招くだけでトークン経済を改善しないネットワークとの根本的な差異である。

この事実はBinance Squareを含む第三者ソースによって裏付けられている。

トークン時価総額:TRXが割安に見える理由

トロンチェーンの収益を現在のトークン時価総額と比較すると、明らかな不均衡が浮かび上がる。Token Terminalでは、トロンが以下の対象よりも高い純収益を定期的に示している:

- 大半のイーサリアムL2

- 実験的なレイヤー1ネットワーク

- ベンチャーキャピタル支援のハイプ主導型エコシステム

にもかかわらず、TRXは相応の評価プレミアムを得られていない。理由は単純だ:市場は退屈なストーリーを好まない。トロンが売り込むのはビジョンではない。サービスである。

これがTRXの根本的なパラドックスを生む:実質的なキャッシュフローを持つデフレ資産が、一時的なものかのように価格付けされている。

ジャスティン・サン要因:リスクからリスク軽減イベントへ

ジャスティン・サン抜きでトロンを語ることは不可能だ。彼はプロジェクト最大の資産であると同時に、最大の評判リスクでもある。機関投資家にとって、サン自身は長年コンプライアンス上の危険信号と見なされてきた。

だからこそ、2023年に提起されたSEC訴訟は、いかなる市場サイクルよりもTRXに重くのしかかった。リスクは二者択一だった:エスカレーションか、あるいは救済か。

2025年2月、SECは正式に訴訟停止を要請し、解決の可能性を探るため訴訟を一時停止した。市場にとってこれは明確なシグナルだった:最大の法的懸念がもはやTRX価格を支配しなくなったのだ。

これは問題が完全に解決したわけではない。しかし機関投資家がコンプライアンス上の理由だけでTRXを無視する必要がなくなったことを意味する。

皮肉なことに、規制圧力こそがトロン(TRON)の物語を浄化した。訴訟停止後、TRXは「ジャスティン・サンのプロジェクト」という認識から脱却し、安定した指標を備えた決済インフラとして見られるようになった。

2026年におけるTRXの最終像

あらゆるシナリオを統合すると、明確な枠組みが浮かび上がる。

ポジティブケース(USDTの継続的利用、持続的なデフレ、新たな規制ショックなし)では、0.50~0.55ドルの範囲が論理的かつ根本的に正当化される。これは投機的な急騰ではなく、インフラの再評価となる。

保守的な0.40ドル前後のケースは、トロンが現状を維持することを意味する:ノイズのない安定した決済基盤として。多くの投資家にとって、これは欠点ではなく特長だ。

ネガティブシナリオの可能性も残る。テザーへの規制圧力やコスト優位性の喪失がTRXを0.15~0.20ドル水準へ押し戻す可能性がある。これはトロン終了を意味しないが、リスク上昇を反映した評価額低下となる。

核心は単純だ:あらゆるシナリオは実際のネットワーク利用状況に依存する。トロンは期待値で動くのではない。取引量で動くのだ。

FAQ

トロン(TRX)は本当にデフレ性があるのですか?

はい。トロンは現在月間約10億~12億TRXをバーンしており、これにより年間供給量変化率は約-2.9%と推定されます。これはPoSチェーンでは珍しい特徴です。

なぜトロンはこれほど多くのトークンをバーンするのですか?

USDTの大量利用が手数料を生むためです。その手数料の一部が恒久的にバーンされます。利用増加=バーン増加=供給減少という仕組みです。

全USDTの50%以上がトロン上で稼働する理由は?

低手数料と高速決済です。トロン上でのUSDT送金コストは通常約1ドルですが、イーサリアムでは混雑時に5~20ドルかかります。

ジャスティン・サンに対するSEC訴訟はTRXに影響しましたか?

はい。2023年に提訴された訴訟は重大な懸念材料でしたが、2025年初頭に係争停止(一時停止)となり、規制リスクは大幅に軽減されました。

トロンはスマートコントラクトプラットフォームとしてイーサリアムと競合しているのか?

直接的には否。トロンの主役はグローバルなステーブルコイン決済であり、複雑なDeFiや実験的なスマートコントラクトではない。

2026年のTRX上昇要因は?

デフレ圧力、ステーブルコイン支配力、高ネットワーク手数料と収益、法的リスク軽減、新興市場での利用拡大。

トロンにとって最大のリスクは?

ステーブルコイン関連の規制。規制圧力によりUSDT発行がトロンから移行した場合、ネットワーク手数料と需要が減少する可能性がある。

TRXが他のアルトコインより劣る可能性は?

インフラと見なされ、ブームに牽引される成長資産ではないため。ボラティリティが低いことは、投機サイクルにおける上昇余地の小ささを意味することが多い。

TRXは長期保有者向けか、トレーダー向けか?

短期的な投機的トレーダーよりも、ステーブルコイン決済へのエクスポージャーを求めるリスク回避型の長期保有者に適している。

USDTなしでトロンは存続可能か?

技術的には存続可能だが、その経済モデルはUSDTのフローと密接に連動している。ステーブルコインの利用はトロン価値提案の中核である。

出典・参考文献

Capital.com — 価格分析と主要テクニカル水準

https://capital.com/en-int/analysis/tron-price-prediction-what-is-tron-trx

Kraken — 予測成長モデル

https://www.kraken.com/en-ca/price-prediction/tron

WalletInvestor — 保守的な予測シナリオ

https://walletinvestor.com/forecast/tron-prediction

DeFiLlama — ネットワーク手数料、収益、トークン時価総額

https://defillama.com/chain/tron?chainFees=true&chainRevenue=true&chainTokenMcap=true

Token Terminal — トロン財務実績と収益データ

https://tokenterminal.com/explorer/projects/tron/financial-statement

最終的な考察

トロンは暗号資産市場のスターでもなければ、そのアウトサイダーでもない。世界のドル決済において重要なシェアを静かに担う働き者である。

2026年、TRXが市場で最高のパフォーマンスを発揮する資産になる可能性は低い。しかし、最も回復力のある資産の一つであり続ける可能性は十分にある。リスクが増大し続ける世界では、回復力は派手な約束よりも次第に価値を高めている。

暗号市場、サイクル、オンチェーンデータ、現実的な評価モデルをより深く理解したい方は、Crypto Academyをフォローし、暗号通貨とビットコインのコースにアクセスしてください。

市場の大半が「完璧なエントリーポイント」を待ち続ける中、当コースは無料のままです。

Telegram | Discord | Twitter (X) | Medium | Instagram

January 25, 2026